経済的・地政学的な不確実性によりビジネスの先行きが見通しにくい状況が続く今、経営層は2023年の経営アジェンダの最上位にコスト最適化を挙げている。しかし、ボストン コンサルティング グループ(BCG)の新しい調査では、短期的な懸念はあるものの、競争優位構築を目指す多くのCEOの決意に揺るぎはないことが明らかになった。

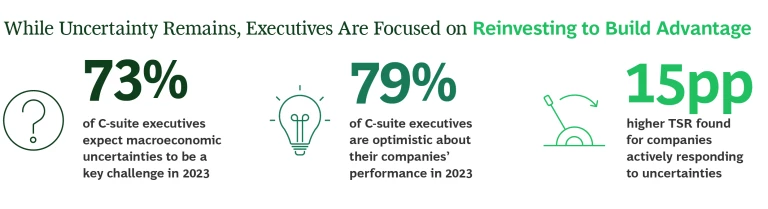

調査では、対象となったCEOを含む経営層の4分の3近くが、インフレ、金利上昇、景気後退の可能性を念頭に置いているにもかかわらず、79%が2023年の自社の業績に対しては楽観的な見方を示した。また、コスト削減を明確な最優先課題としつつ、ほとんどの企業は成長に向けて組織を再起動し、 レジリエンス を高めることを目指してそれを実施している。

この経営層の複層的な見方は、最近大規模なレイオフが報道されている業界にもあてはまる。例えば、調査に回答した大手テクノロジー企業の経営層は、今後1年間、人材の確保、定着と育成、そしてイノベーションの促進を、従業員削減と同等か、むしろより優先度の高い課題として挙げる。特に北米においてその傾向が顕著だ。

また、レジリエンスの向上に最も大きな力を注ぐリーダー企業は、TSR(株主総利益率)で同業他社を上回り、コスト削減により生まれた資金を戦略的な優位性をもたらす分野に再投資する傾向もより高いことが明らかになった。

「CEO Outlook 2023: 警戒感と楽観が交錯する事業環境下での経営のかじ取りの方向性」 ダウンロードはこちら

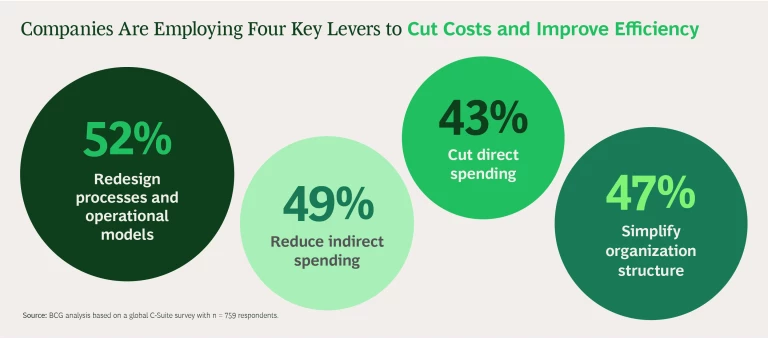

コスト削減で効率性向上を目指す

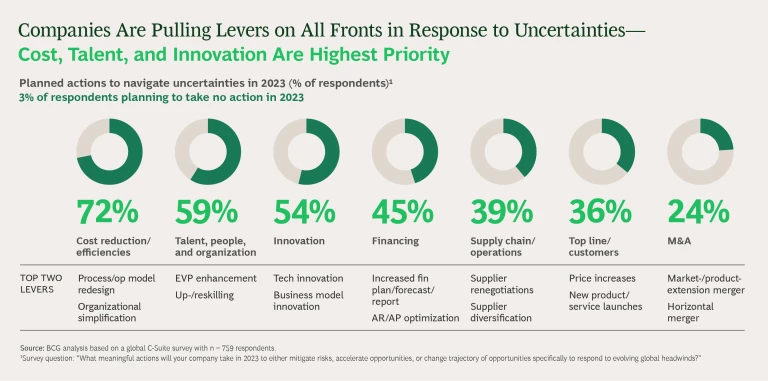

企業はコストを最適化しつつ不確実性の高い事業環境を乗り越える力を身につけるために、さまざまな戦略を展開している。グローバルで経営者の72%がコスト削減のためにアクションを起こしていると回答しているが、そのやり方は慎重に検討され、直接費を大幅に削減するのではなく、効率化によってコスト削減を実現することを最優先している。

成長に投資し、競争優位を築く

多くの企業は将来にわたる競争優位構築の重要性を認識しており、コスト最適化のために長期的な成長を犠牲にしないようにしている。経営層の過半は2023年のアクションプランに「人材」を盛り込むが、この傾向は北米で特に強い。重点が置かれているのは、従業員価値提案(EVP)の向上と従業員のアップスキリングだ。これは、人材獲得競争が激化する中で、新たな技術や気候変動・サステナビリティなどの成長トレンドに適応するために適切なスキルが必要だと認識していることを示す。また、経営層の半数以上が、技術面のイノベーション、およびビジネスモデル・イノベーションに焦点を当てた投資を計画している。

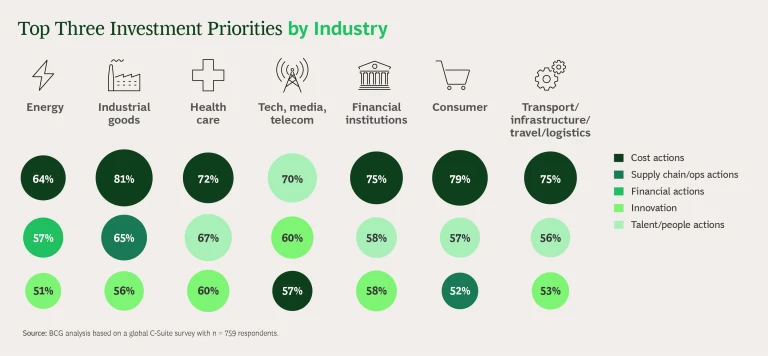

しかし、最優先事項は業界により異なる。例えば、産業財、消費財・流通、金融機関、交通・運輸・インフラ、ヘルスケアなどの業界の経営層は、コスト削減を最も重視している。興味深いことに、大手企業によるレイオフが話題になっているテクノロジー・メディア・通信(TMT)業界ではコスト削減の優先順位はそれほど高くない。今回の調査では、TMT企業の経営層は人材育成に重点を置き、70%が人材育成を、60%がイノベーションを最重要項目として挙げている。

中長期的な投資計画についての質問では、成長重視の姿勢がより鮮明になった。回答者の約4分の3が「人材の確保・定着と育成」「プロダクトとサービスのイノベーション」「サイバーセキュリティ」を優先投資項目として挙げている。

その他の投資優先順位は地域によって異なる。北米では63%が採用への投資を予定していると回答した一方、アジアでは66%がデジタル技術とAIへの投資を、ヨーロッパでは55%が気候変動とサステナビリティを挙げた。

レジリエンスにおけるリーダー企業は競争優位を築いている

私たちの調査では、競争優位を築くには、コストの削減と組織能力向上をバランスよく追求するアプローチが有効なことが明らかになった。調査では、今後の課題に対応する準備がどの程度整っているかを調査するため、経営層に19 の主要な側面から自社のレジリエンス能力を自己評価していただいた。それによると、回答者の 12%が自社は強力なレジリエンスを構築していると評価していた。

レジリエンスにおけるリーダー企業の過去 12 カ月間のTSRは業界平均を 15%ポイント上回る。また、リーダー企業は自社の見通しについてもかなり楽観的である。

レジリエンスのリーダー企業の特徴は、コスト削減により生まれた資金を原資とした成長投資に重点を置いていることだ。リーダー企業の68%はプロダクトおよびプロセスのイノベーションに投資していると回答する(同じ業界のその他の企業ではこの割合は44%に過ぎない)。また、採用、人材の確保・定着、アップスキリング、ビジネスモデル・イノベーション、気候変動・サステナビリティに関する取り組みへの投資を計画する企業の割合も著しく大きい。

マクロ経済の不確実性と混乱が続くと予想される今年、経営層が最も意識するのは紛れもなくコストである。しかし、私たちの調査は、このような厳しい環境下でも、リーダーは、競争力を高め、レジリエンスを強化するために投資を継続しなければならないと考えていることを示している。2023年にどのようにリソースを配分するかによって、嵐が去ったときにどの企業が勝者となるかが決まるかもしれない。

CEO Outlook 2023: 業界別の優先課題とアクション

2023年の最優先課題としてコスト最適化を挙げる経営層が多い一方で、各業界は独自の課題を抱えています。本資料ではBCGの「経営層グローバル調査」を基に、各業界の企業が現状をどのようにとらえ、どう優先順位をつけてアクションを起こそうとしているかを明らかにしています。