監訳者: 栗原 勝芳 、臼田 直樹

損害保険 業界は、自らが直面する深刻な逆風を無視し続けることができなくなっている。世界的な信用格付機関であるAM Best社によれば、2018年から2020年までの利益額の平均が約80億ドルだったのに対し、2022年の保険引受損失は合計240億ドルを上回る。このような損失が永続的でないことは明らかだが、損害保険会社は苦境を脱する前にさらなる困難に陥る可能性がある。異常気象の猛威、気象災害リスクが高い地域での人口増加、電気自動車に関連する複雑な技術や サプライチェーン 、規制当局による価格統制、第三者からの訴訟、政治的不確実性などは、この先不安定な日々が続く理由のごく一部に過ぎない。

企業はレジリエンスを組織に織り込まなければならない。

トレンドは予測不可能な形で相互作用するため、包括的な管理が求められる。マネジメント層が個別の不確実性をそれぞれ別個に管理し続ければ、毎年異なる理由で目標を達成できないことに気づくことになる。損害保険会社のマネジメント層は、ビジネスのあり方、戦略の立て方、短期・長期計画の立て方を根本的に考え直さなければならず、これには新たなアプローチが必要だ。つまり、企業はレジリエンスを組織に織り込むことが必要である。これを念頭に、私たちは損害保険会社が業績に重大な影響を与える脅威に対抗するためのロードマップを作成した。

レジリエンスがチャンスを生み出す

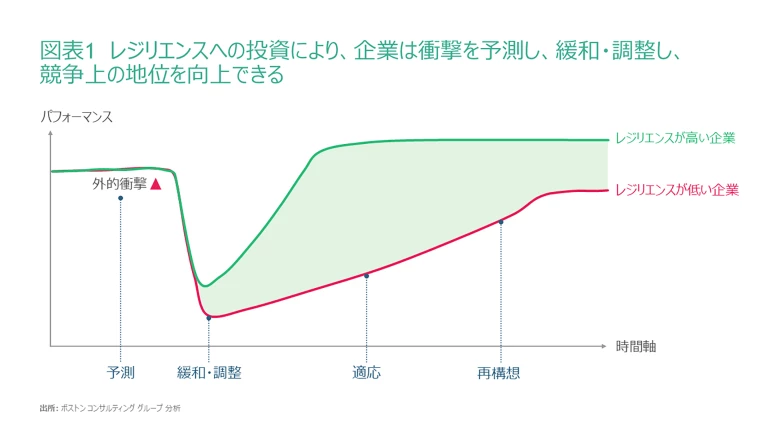

「レジリエンス」とは、ショックを予測し、自社の提供するサービスに対する影響を軽減・吸収する能力を意味する。さらには新たな機会を捕捉し、重要な機能を回復するための適応力、状況が変化した際にビジネスを再構想する能力も含まれる (図表1)。従来型のランニングではリスクはチャレンジとしてのみ捉えられ、チャンスと考えられることはきわめて少なかった。その結果、経営陣は能動的に動くことができず、受け身になりがちである。

特に、危機的な局面においては、レジリエンスが顕著な競争優位をもたらす。BCG が業界横断的に実施した調査によると、通常の四半期において、TSR(株主総利回り) が上位 25%に含まれる企業のリターンが8%であったのに対し、下位 25%の企業のリターンはマイナス 8%であった。そして危機的な四半期においては上位25%の企業のTSRは20%に跳ね上がった一方、下位25%の企業はマイナス10%に落ち込んだ。

レジリエンスがこのような付加価値をもたらす以上、企業がレジリエンスを高める仕組みを構築し、収益向上への道を開き、「 不確実性下の優位性 」を獲得することは理にかなった戦略だ。実際、 リスク管理 を事業とする保険会社にとって、危機的な局面におけるレジリエンス構築のメリットはなお一層大きい。

保険以外の産業におけるレジリエンス計画

この課題に取り組むにあたり、損害保険会社はレジリエンス構築に関する経験が豊富な他産業の取り組みを学ぶことが有効である。例えば、エネルギー業界の経営者は長期にわたり世界的な潮流が生み出す予測不能で複雑性の高い状況下で戦うことを強いられてきた。BCGが支援したある総合エネルギー企業は、モビリティの将来、エネルギーシフト、規制・政策変更や 気候変動 、消費者ニーズの変化、石油製品の需給といった潜在的なディスラプション (破壊的な変化) に対する長期の戦略的アプローチを志向していた。この企業をサポートするにあたって、私たちは戦略的レビューのための4段階のアプローチを用いた。

1. 精査する: 現在の事業環境を分析し、課題と機会を探る。

2. 情勢に適応する: 顕在化しているシナリオを理解し、将来の競争優位の源泉を洗い出す。

3. 意思決定を行う: 足下の事業環境や予測したトレンドに応じて戦略を策定する。

4. 行動する: 戦略に沿って優先度の高い行動を起こす。

このアプローチは、米空軍のジョン・ボイド大佐が提唱した4ステップの意思決定モデル「観察(Observe)- 情勢への適応(Orient)- 意思決定(Decide)- 行動(Act)」のOODAループに由来し、継続的な精査とリスク検知のステップを重視しつつ、個別のリスクに対する意思決定と行動にも重点を置くものである。

また、別のプロジェクトでBCGは、資本政策に影響を及ぼす潜在的なディスラプションの予測を目指して、グローバルエネルギー企業と協業した。BCGは顧客の既存のデータソースとオペレーションプロセスを活用し、現在のリスク水準のスナップショットを提供するだけでなく、短期的・長期的に起こりうるディスラプションを予測するダッシュボードの設計を支援した。

このプロジェクトでは、起こりうるディスラプションを30以上特定した。加えて、15のクライアントリソース、つまり顧客からの情報源を特定、分類し(さらに30を推奨し)、グローバルな資本投資プロジェクトのディスラプションを同社に警告するサインポストとして先行指標を定めた。この取り組みにおいては、データ分析に 生成AI を適用するなど、インサイトと予測可能性を高める高度なツールも提供した。

ホテル業界の企業もレジリエンス構築に長けている。例えば、ブランド力のある大手ホテルの中には、顧客ロイヤルティと利益を高めるためにホテル名を冠したクレジットカードを提供している企業もある。こうしたグローバル企業の一社は、いくつかのディスラプションが自社のカードにとって大きな脅威となると感じていた。例えば、競争力のある商品の提供に積極的に動く銀行、ホテルの既存商品を陳腐化させ得る銀行の技術革新、クレジットカードの経済性を覆しかねない法案などがそれに該当する。

この企業は、さまざまな不確定要素がどのように展開するかを予測し、計画する従来の方法では、新たなアイデアや仮説を十分かつ迅速に生み出せないと判断した。そこで、競争シミュレーションとウォーゲーミングを活用し、複数の市場における企業のモチベーションを深く理解し、各企業がどのような行動を取り得るかをより巧みに予測できる感覚を養い、周到な準備を行うための主要なリスク指標(KRI)を洗い出した。

その結果、今後12~24カ月間の主な優先事項や利益創出に関して、組織内の調整を推進するための一連の戦略的提言が取締役会に向け策定され、さまざまな対応策、対抗策を含むコンティンジェンシープラン(緊急対応計画)を発動させるための意思決定ポイントが提示された。

これらの事例は、損害保険会社が直面する課題に対して単に「守る」以上のことが可能であることを示唆している。発想を転換することで、リーダーはリスクをチャンスととらえ、業界の不確実性を自社の利益につなげられるようになる。ショックや状況の変化を予測する損害保険会社は、プライシングや保険料率の計算基準、商品や補償の設計、再保険プログラムの設計、損害予防・軽減サービス、保険契約者に対する免責金額や保有契約、引受ガイドラインの調整といった分野で、より適切に対応することが可能になる。このような姿勢はショックの影響が顕在化している領域から、まだ影響を受けていない領域へと成長の軸足をシフトさせるのに役立つ。

では、損害保険会社はどのように必要なレジリエンスを構築し、組み込んでいけばよいか。私たちは次の5つのアクションを提案する。

マクロトレンドと不確実性の要因を評価する。損害保険会社の経営幹部は「自動車技術のさらなる進展は運転パターン、損害発生頻度、重大性にどのような影響を与えるのか」「第三者による訴訟資金提供ファンドの市場拡大は賠償責任を大幅に増大させるのか」「この傾向に歯止めをかける法律や当局の規制はあるのか」というような本質的な課題に直面している。

しかし、それらすべてに共通する、ある根本的な疑問がある。 損害保険業界の損失額は以前の水準に戻るのか、それとも今の状況がニューノーマルなのかということだ。私たちの見解では、その答えは後者だ。過去に例を見ないほど大量のデータがあるにもかかわらず、未来はこれまでになく不明瞭だ。その結果、過去10年の実績は今後10年を予測する指標としては不十分で、過去の方程式にしたがって計画を立てることはできない。経営幹部は発想を転換し、よりアジャイルに思考して、多様なシナリオに備える必要がある。

この発想の転換を行うための第一歩は、マクロトレンドと不確実性の要因を特定することだ。さまざまな要因がますます深く絡み合うようになってきているが、BCGでは、そのうち明日の世界を形づくる出来事が生じるタイミング、ボラティリティ、不確実性に特に大きな影響を与えると考えられる8つの要因を明らかにした(図表2)。各企業は、自社のビジネスモデルを前提に、トレンドと要因を評価する必要があるが、この8つは将来の枠組みを考える上での確固たる基準となる。

シナリオプランニングを通じ、レジリエンスをテストする。マネジメント層が検討すべきマクロトレンドと要因を決定したら、次にシナリオプランニングを実施する。より具体的には、「誇張されてはいるがもっともらしい」未来のシナリオを複数想起し、それが自社の事業にどのような影響を及ぼすかを評価し、どの程度対応可能か判断する。これらのシナリオは複数の起こりうる未来を表している。このエクササイズによって企業は戦略的対応に向けたデータドリブン型の意思決定能力を構築できる。マネジメント層は、各マクロトレンドに起因するディスラプションがどの程度であるかを検討し、それらのトレンドがどのように相互に作用してビジネスに影響を与えるかを評価することで、各シナリオを描くことができる(図表3)。

例えば、このようなトレンドを取り入れたシナリオの一つとして「極端な規制」が考えられる。より厳しい消費者保護規制が新たに課され、AIや革新的なデータ利活用などのイノベーションがより困難、かつコストを要するものになると想像してほしい。その規制により、自動車やその他のイノベーションの基盤となる技術の進歩が鈍化する一方で、他の根本的なトレンド(異常気象や法律の濫用など)により保険会社の収益性の課題はさらに深刻化し、ソルベンシー危機に陥る可能性がある。

全く異なるトレンドを反映したもうひとつの未来のシナリオとして「どこでもAI(AI everywhere)」が挙げられる。AIの飛躍的な進化と急速な普及により、自動車の運転や、生活、労働環境が現在予想されているものとは様変わりすると想像してほしい。その結果、自動運転の普及が予測を上回り、自動車保険が消費者向けから法人向けに急速に移行する中で、高度な生成AIが販売や顧客サービスを引き継ぐようになる。

目標は、発想を転換し、機会を予測したうえで捕捉することだ。

こうしたシナリオは保険会社が自社のテクノロジー、リスクへのアプローチ、Go-to-Market(市場進出)戦略について従来とは異なる考え方で向き合うよう促すものだ。これらは思考実験であることを念頭に置いてほしい。想定通りに実現する可能性はほとんどないが、特定のシナリオを正確に予測することが重要なのではない。これは未来を予測するための訓練ではなく、むしろ、どのような未来が実現しようとも、それに備えて十分な準備をするための訓練なのだ。

目標はむしろ、発想を転換し、機会を予測したうえで捕捉し、さらには未来を形づくることだ。規制の変更を例に考えれば、規制が変更されるまで待ち続け、その意味合いを理解し、企業戦略を調整する措置を講じるというのは1つのやり方だ。しかし、それとは対照的に、即座にそれを利用できるような態勢を事前に整えたうえで、規制変更に向けたロビイング活動を行うというオプションを取ることもできる。思考のバイアスに意識的に向き合い、事業環境を把握する際のメンタルモデル(枠組みやパターン)を広げることは、マネジメント層が今決断力を持ち、将来アジャイルにアクションを起こすのに有用だ。

包括的なマーケット・インテリジェンス機能への投資を行う。 損害保険会社は、市場感知能力を強化し、重大な環境変化から表出するわずかなシグナルをより早期に察知することでレジリエンスを高められる。そうすることで、例えば顧客の嗜好などの変化に備えて自社のサービスを適応させるための時間を確保でき、さらには競合他社に先手を打つこともできる。そのために、リーダーは長期的に追跡できるサインポスト (道しるべ) を網羅的にリストアップし、さまざまな不確実性へのエクスポージャーを体系的にモニタリングできるようにすべきである。

アジャイル・プランニングで「生きた」戦略を実践する。前述の通り、損害保険会社は事業部門レベルでレジリエンスを組織の中に織り込んでいく必要があり、それにはアジャイル、かつリスクインテリジェンスの枠組みを組み込んだ重層的な取り組みが求められる(図表4)。アジャイル計画により、方向性を定めるだけでなく、柔軟に軌道修正できる。これは主要なマクロトレンドや要因が事業環境を変化させ、不確実性を生み出すなかで、損害保険会社が「生きた(常に進化する)」戦略を維持するために不可欠である。

実行に向けたスキルを獲得する。レジリエンスの向上は従業員に多くのことを求める。従業員は、リスクマネジメントを戦略計画と統合し、 リスクマネジメント に対する発想を転換し、リスクをチャンスと捉え、攻めと守りの両面のリスク戦略を策定しなければならない。また、私たちが先に定義した戦略立案プロセスの 4 要素、すなわち、「精査」「情勢への適応」「意思決定」「行動」の実行も求められる。

当然のことながら、こうした新たな取り組みには、ダイナミックなマーケット・インテリジェンス、AIや機械学習によるインサイトやリスクモニタリング、戦略立案ケイパビリティ強化に向けたシナリオプランニングやウォーゲーミングの活用など、さまざまな新しいツールの導入が必要となる。

企業は、社内に適切なスキルがあるかどうかを評価し、これらの領域の知見を獲得するために従業員を訓練するか、専門家を活用するか、あるいはその双方によって、スキルギャップを埋める必要がある。ここでいう新たなスキルには、リスクと戦略の両方における部門横断的な専門知見が含まれる。

損害保険業界においては将来的にボラティリティ、不確実性、複雑性がさらに高まると想定される。成功する組織とは、攻守の両方をそつなくこなし、リスクをコインの表裏、つまり片面にはリスク軽減とコンプライアンスに関するチャレンジがあり、もう片面には新たな収益の道を切り開くチャンスがある、と捉えられる組織だろう。この不確実性に対応し、それを活用するためのレジリエンスを構築することはきわめて重要である。ここで紹介した5つの方法論は、企業がレジリエンスを組織内に織り込み、他社が生き残りをかけて奮闘するなかで成功を収めるのに役立つものである。

(原典: Five Ways for P&C Insurers to Build Resilience Amid Uncertainty )